När marknaden börjar få bottenkänning har flesta sparare det mentalt som jobbigast men det är också då de bästa investeringsmöjligheterna dyker upp. Min nuvarande analys av läget andas mer optimism denna vecka än förra även om läget på marknaden fortfarande är ansträngt.

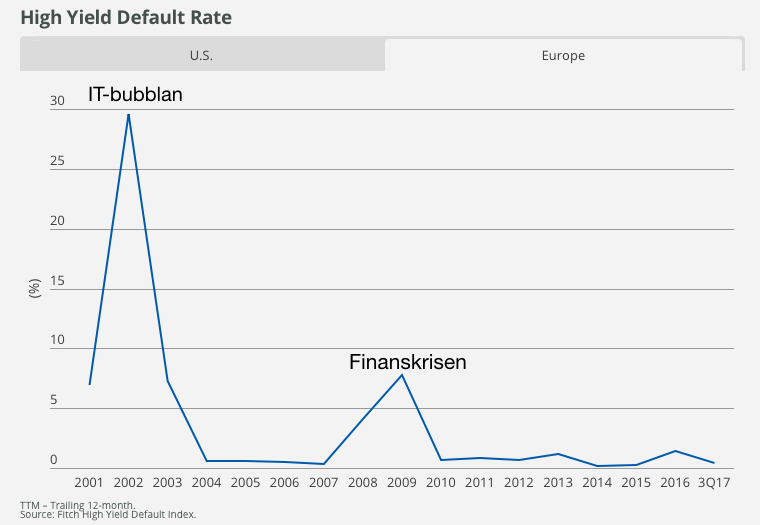

Prisutveckligen på företagskrediter har haft sin sämsta utveckling sedan Finanskrisen. Vi har därför analyserat hur många företag som under Finanskrisen inte kunde betala ränta samt amortering och till slut hamnade i default. Enligt ratinginstitutet Fitch uppgår default rate i efterdyningen av Finanskrisen till 7.8 procent . Detta innebär att om vi får samma scenario nu som under Finanskrisen så borde europeiska High Yield-fonder med en portfölj som är jämt fördelat över 100 innehav tappa cirka 7.8 procent i värde. Om vi dessutom ser till bolag med Investment Grade-status så är default-historiken betydligt lägre.

Safe Play, som består av cirka 53 procent företagskrediter utgivna av företag med Investment Grade-status och 47 procent HY-obligationer, har i år tappat runt 12 procent. Inget enskilt HY-bolag väger mer än 1.5 procent i portföljen och Safe Play är exponerad mot cirka 140 olika emittenter vilket innebär att nedgången i fonden är alldeles för stor i förhållande till eventuell ökad kreditrisk. Nedgången är därmed driven av en tillfällig felprissättning på grund av bristande likviditet i marknaden och som över tid måste rätta till sig. På samma sätt som den historiskt sett alltid har kommit tillbaka.

Nu har vi sett stimulanspaket från FED, ECB och även vår egen Riksbank. Alla stödpaket har fungerat som krockkuddar när finansmarknaden har varit på väg att krascha. Även norska staten återupprättar den stödköpsfacilitet för företagsobligationer på 50 miljarder norska kronor precis som under Finanskrisen. Detta är något vi bedömer kommer att bidra med en bättre likviditet i kreditmarknaden. Effekterna av stödpaketen har inte fått riktig effekt ännu eftersom köpen bara är i sin linda.

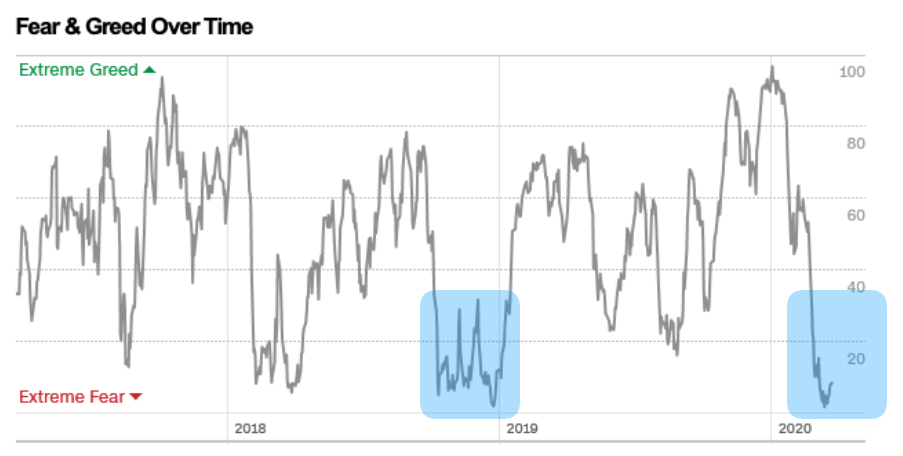

Jag brukar följa Fear & Greed index som är ett index som består av en kombination av sju olika indikatorer vilka visar om marknaden för närvarande drivs av rädsla eller girighet. Indexet sträcker sig mellan 0 och 100. Ju närmre indexet är 100 desto mer girighet indikeras i marknaden och tvärtom är det en hög rädsla i marknaden när indexet faller ned mot 0. Den här typen av sentimentindikatorer har historiskt ofta visat sig peka ut köp/sälj-tillfällen i marknaden, till exempel att börsen ofta närmar sig en botten när rädslan är som störst.

Nu ser vi att Fear & Greed index gick från 3 förra veckan för att nu ha letat sig upp till 5. Detta är långt ifrån ett facit men den lilla metkroken uppåt kan vara ett tecken på att vi nått botten. Personligen tror jag att vi kommer få ett scenario som Fear & Greed index illustrerar under hösten 2018 där det blir stora slag (både upp och ned) men att börsen totalt sett går sidledes. Och detta sker ända tills dess att vi får klarhet i när vi kan öppna upp länderna igen. Marknaden behöver ha besked om när vi kan återgå till ett normalläge igen eftersom den avskyr osäkerhet.

På kreditsidan så befinner vi oss på historiskt attraktiva nivåer vilket också avspeglas i Safe Plays underliggande kupongavkastning (running yield) som i dagsläget befinner sig på hela 8 procent, vilket vi bedömer som mycket attraktiv givet fondens viktade riskmandat på genomsnitt BBB-. Jag personligen finner det betydligt mer intressant att köpa företagskrediter än aktier utifrån nuvarande risk/reward-analys.

Tom Andersson, ansvarig fondförvaltare i Safe Play

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

Lämna en kommentar