En perfekt storm kallas det när en rad väderfenomen som var för sig inte är så dramatiska råkar förstärka varandra till ett oväder. Läget på företagsobligationsmarknaden uppfyller just nu samtliga kriterier. Vi har inflation, ränteuppgång, politisk oro och tapering (när centralbankerna ”skrotar” sina stödköpsprogram) som nu har råkat infalla samtidigt vilket gör att det blir tillfälligt något stökigt.

Men som alltid när något liknande inträffar uppstår även möjligheter att fynda. Jag har i veckan varit med och skambudat på ett antal obligationer men det finns tyvärr inga säljare på de nivåer där jag har har lagt mig. Detta kan tolkas som att det inte finns några säljare som är stressade eller tvingade att sälja och nedgången är än så länge bara en prisnedgång på grund av att ask- och bidkurserna har spreadat isär - vilket alltid händer när det är lite stökigt på marknaden.

Volvo Treasury gav igår ut en företagsobligation i EUR som avkastar cirka 0,75% och obligationen blev direkt fulltecknad vilket ger en indikation på att efterfrågan fortfarande är stark.

Prisutveckligen på företagskrediter har haft sin sämsta utveckling sedan våren 2020 (Coronakrisen) men samtidigt bidrar prisnedgången en till högre running yield. När priset på en obligation går ned så går fondens underliggande avkastning upp (running yield) upp och eftersom både Case Safe Play och Case Fair Play har mycket kort ränteduration borde prisåterhämtningen (allt annat lika) gå relativt fort. Jag ser prisnedgången snarare som ett bra läge att komma in i företagsobligationsfonder till ett bra pris.

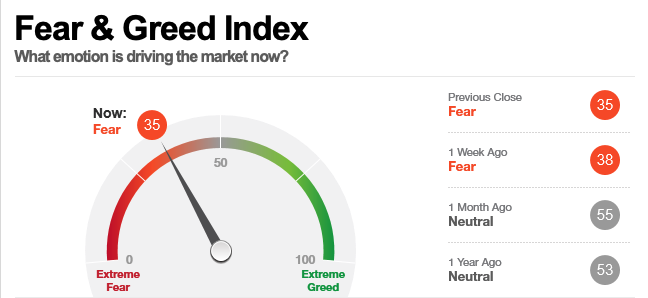

Jag tycker det är intressant att följa CNNs Fear & Greed index som visar om marknaden för närvarande drivs av rädsla eller girighet. Ju närmre indexet är 100 desto mer girighet indikeras i marknaden och tvärtom är det en hög rädsla i marknaden när indexet faller ned mot 0. Den här typen av sentimentindikatorer har historiskt ofta visat att det är ett bra läge att köpa när Fear råder.

Kom ihåg att efter regn kommer alltid solsken!

Tom Andersson

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

Texten ovan är marknadskommentarer från Case och ska inte ses som investeringsrekommendation eller rådgivning. Eventuella investeringar sker på egen risk och pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Historisk avkastning är ingen garanti för framtida avkastning. Fondsparande bör ses på lång sikt.

Lämna en kommentar